A maneira como cobra o seu cliente pode revelar muito sobre o seu faturamento. Mas para uma Agência de Intercâmbio, será que vale a pena realizar vendas no cartão? Vamos abordar tudo sobre esse meio de recebimento para que você possa tomar a sua decisão.

Neste artigo, você vai conhecer:

- Prós e contras de vender no cartão

- Custos envolvidos na operação

- Prazos de recebimento

- Como oferecer a cobrança por cartão

- Conclusão: vale a pena ou não?

Prós e contras das vendas no cartão

A decisão sobre oferecer ou não ao cliente a possibilidade de pagar no cartão pode ser muito mais complicada do que parece. Há muitos fatores a considerar nessa equação. Isso significa que, ainda que essa seja a escolha de outros empreendedores, pode o meio de recebimento não ser adequado ao seu perfil de negócio – embora esse indicativo deva ser considerado.

Então, como saber por qual caminho seguir? O primeiro passo é analisar as razões para apostar ou não nessa estratégia.

Vantagens da venda no cartão

São algumas das vantagens esperadas pela oferta de vendas no cartão aos clientes:

- Maior satisfação dos clientes

- Crescimento nas vendas

- Aumento do faturamento

- Mais facilidade e economia no controle de recebimentos

- Reduz a necessidade de oferecer crediário próprio

- Tarifas podem ser repassadas ao cliente

- É possível cobrar apenas um valor parcial do programa para converter a venda

- Ganho em segurança na comparação com dinheiro e cheque

Desvantagens da venda no cartão

Preste atenção agora em algumas das razões que podem desestimular essa estratégia:

- Conforme o equipamento, além das taxas pagas em cada transação, há outros custos mensais

- Há taxas para venda no crédito à vista ou parcelado

- Tende a aumentar a necessidade de capital de giro devido ao maior prazo para receber

- Para receber os valores antecipadamente, o custo costuma ser alto

- Exige atenção redobrada ao efetivar a transação para evitar fraudes

Coloque prós e contras na balança

O que lhe parece em uma primeira impressão após analisar as vantagens e desvantagens de vender no cartão? Parece claro que é bom para o seu cliente e, por consequência, também para a sua agência, embora se torne mais uma despesa fixa de custo variável todos os meses.

O que você precisa descobrir é se os pontos positivos da estratégia compensam os negativos. Por exemplo, se o custo mais alto é um problema, será que o cartão não “se paga” pelo aumento gerado nas vendas e no faturamento? Essa é uma análise particular de cada empresa, pois a realidade de uma nem sempre reflete a de outra.

Ainda assim, há indicadores comuns, especialmente aqueles relacionados a quem compra de você. Em 2016, uma pesquisa realizada pela consultoria PricewaterhouseCoopers (PwC) identificou que 79% dos brasileiros preferem concluir as compras pagando no cartão de crédito.

Observe que dado interessante: embora o levantamento reflita a realidade de uma amostra, se levarmos em consideração o índice, significa que a empresa que não oferece essa opção só atinge 21% do seu público.

OK, agora sabemos o que o consumidor prefere. Mas como os empreendedores têm reagido a essa informação? Pesquisa inédita realizada pelo Serviço de Apoio às Micro e Pequenas Empresas (Sebrae), divulgada em janeiro, verificou que as vendas no cartão são uma realidade em apenas 39% das micro e pequenas empresas.

Entre aqueles que oferecem essa forma de pagamento, foi destacado no levamento o aumento na satisfação dos clientes (71%), nas vendas (57%) e no faturamento (55%).

Já para 61% dos donos de pequenos negócios que não aceitam cartão, talvez haja a percepção de que as vantagens não compensam os custos. Se você se enquadra entre eles, antes de recusar essa opção na sua empresa, é importante conhecer quais são esses gastos e seu real peso no orçamento.

Quanto custa vender no cartão

A primeira informação você já tem: vender no cartão gera um custo e muito provavelmente ele é maior do que qualquer outra forma de recebimento. Afinal, você precisa desembolsar com a aquisição ou aluguel da máquina, talvez mensalidade, tarifas de instalação, manutenção e taxas por transação.

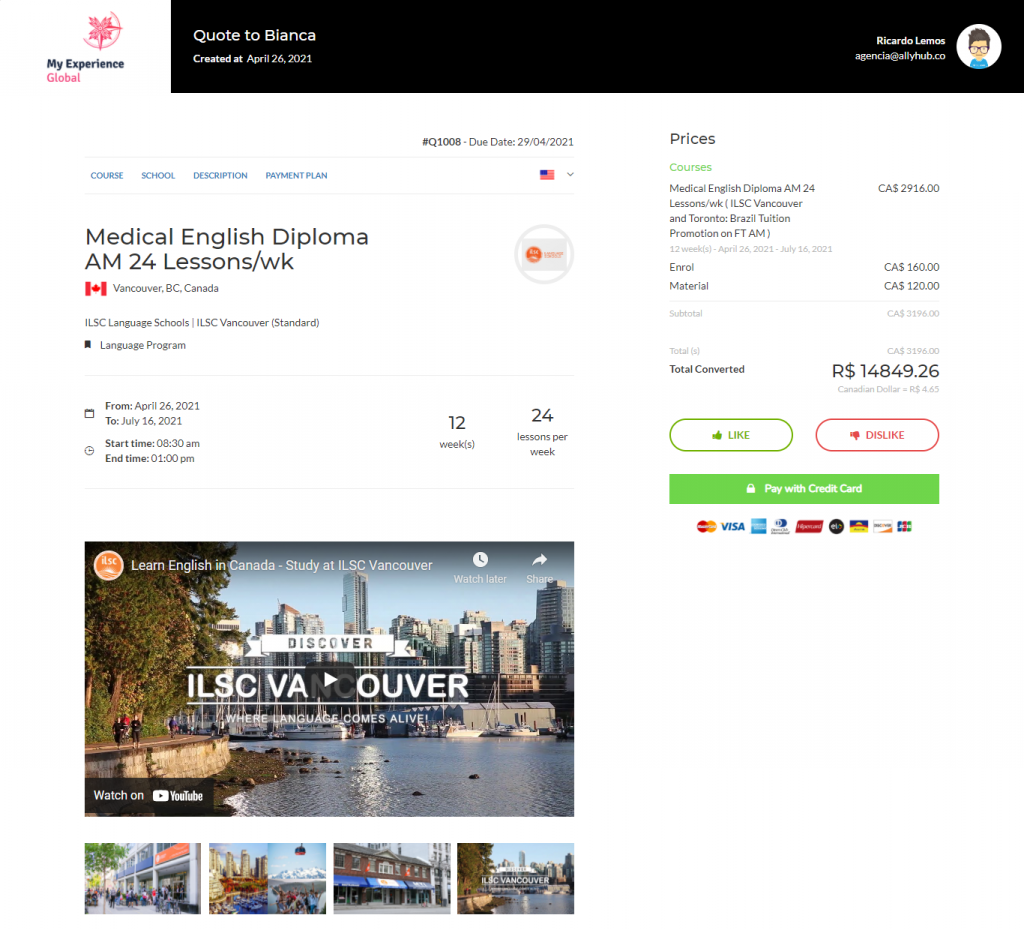

O Ally Checkout não tem custo de instalação e exige apenas a contratação do modulo financeiro. Para saber mais, agende uma demo aqui.

Mas será que os custos são impeditivos para uma pequena empresa? É provável que não, ou a pesquisa do Sebrae indicaria um número ainda menor de negócios aderindo à estratégia.

Para entender quanto custa vender no cartão, vamos separar as despesas em dois grandes grupos: a escolha da máquina e as taxas aplicadas.

Custo da máquina de cartão

O mercado oferece basicamente três modelos de máquinas de cartão:

Máquina convencional: ligada à rede elétrica e telefônica, recebe cartões com chip e tarja magnética, podendo estar sobre o balcão ou ser oferecida na versão móvel. Aceita um maior número de bandeiras e pode agregar serviços, como recarga de celular.

Leitor conectado ao celular: para funcionar, depende da conexão com um smartphone, geralmente através da tecnologia bluetooth, e é operado via aplicativo. É um aparelho pequeno e flexível, cabe até no bolso, mas pode apresentar problemas de compatibilidade.

Máquina wi-fi (sem fio): esse tipo de aparelho se conecta à internet pelo wi-fi e também possui um chip próprio com pacote de dados, dispensando o uso do celular para efetivar a transação. Também se destaca pela mobilidade, a exemplo do leitor.

Para ter uma máquina de cartão no seu estabelecimento, você pode alugar o aparelho ou adquiri-lo de forma permanente. No caso da máquina convencional, não há possibilidade de aquisição. Ela também é o único modelo que gera custos com taxas de adesão e mensalidade, ambas superiores a R$ 100.

O leitor de cartão, por sua vez, costuma ser oferecido na modalidade de aquisição, sendo encontrado por valores a partir de R$ 200 e chegando a cerca de R$ 400. Após comprar o aparelho, não há taxa mensal, a não ser aquelas relativas às transações realizadas.

Algumas operadoras oferecem o leitor no formato de aluguel e, nesse caso, o custo se equivale a uma mensalidade, embora não chegue à metade do valor que é cobrado no caso de uma máquina tradicional.

Já a maquininha do tipo wi-fi não possui aluguel, mas para adquiri-la é preciso desembolsar cerca de R$ 500, pelo menos, sendo que alguns modelos custam mais de R$ 800, como aqueles que, além do envio do comprovante da transação via SMS, também o disponibilizam em papel.

O Ally Checkout é online e totalmente integrado ao seu sistema de gestão.

Custos com taxas por transação

Independentemente da máquina escolhida ou da instalação do Ally Checkout online, não há como escapar das taxas cobradas por cada transação, seja no débito (não disponível na Ally), no crédito à vista ou no crédito parcelado (no curto ou longo prazo). Por isso, é fundamental que busque essa informação antes de bater o martelo.

A máquina convencional é a que costuma ter as menores taxas, podendo ser encontrada por 2% para transações no débito e 2,5% no crédito. Já na venda a prazo, costuma haver uma tarifa pela abertura do parcelamento e outra sobre cada parcela, maior do que no crédito à vista, ficando na média em torno de 4%.

Já o leitor e a maquininha wi-fi possuem taxas semelhantes, por volta de 3% no débito e 4% no crédito. Quando a transação se dá por venda parcelada, é possível encontrar taxas menores, até mesmo abaixo de 3%.

Mas fique atento: há empresas que praticam taxas muito diferentes dessas que acabamos de citar. No caso do crédito parcelado no longo prazo, por exemplo, você pode se deparar com custos superiores a 12% por parcela.

**Uma dica da nossa equipe de Customer Success: use essa forma de pagamento como estratégia de conversão e cobre apenas uma parte do programa no cartão, ou então ofereça uma entrada facilitada**.

Use a nossa calculadora virtual para calcular as taxas cobradas pelas bandeias visa e master.

Fique atento aos prazos de recebimento

A pesquisa do Sebrae identificou entre os pequenos empreendedores que não utilizam a máquina de cartão atualmente uma predisposição a mudar de ideia. Para 73%, isso aconteceria se recebessem o valor das vendas em um prazo menor.

A preocupação é compreensível, pois uma das principais desvantagens do cartão é justamente o tempo que leva entre a transação e o recebimento na conta. Quando a venda ocorre no débito, a maioria das operadoras libera o recurso em até um dia útil apenas. Já no crédito, a prática do mercado é para a disponibilização dos valores em até 31 dias.

Mas seja qual for o prazo em questão, durante ele, o produto que vendeu ou o serviço que prestou já estão sendo usufruídos pelo cliente e você terá novos gastos com compras, por exemplo. É preciso contar com uma boa previsão de capital de giro para não deixar nenhuma fatura para trás por falta de dinheiro no caixa.

Outra opção é recorrer à antecipação de recebíveis, possibilidade oferecida pelas operadoras para disponibilizar o valor integral das transações antes do prazo acordado em contrato. Mas tenha cuidado, pois novas taxas são aplicadas nessa solicitação.

Então, vale a pena ou não vender no cartão?

Agora, você tem as principais informações, mas quem irá responder se as vendas no cartão são ou não um bom negócio será o seu cliente. Conhecer aquele que compra de você é fundamental para tantas estratégias na empresa, e com relação à maquininha não é diferente.

Então, seja através de uma pesquisa de satisfação, questionário ou mesmo abordando diretamente o seu cliente, descubra junto a ele qual a necessidade de contar com o equipamento. Será que ele gostaria de pagar no cartão?

É possível que já tenha essa resposta, especialmente se muitos o abordam perguntando se o seu estabelecimento aceita cartão. Se for o caso, é provável que esteja perdendo boas vendas.

Outro aspecto importante para a sua decisão está no tipo de atividade que exerce. Dependendo do seu negócio, a cobrança por boletos pode funcionar melhor.

Como ter esse meio de recebimento

Vamos resumir agora as principais etapas para contar com uma máquina de cartão de crédito e débito no seu estabelecimento:

- Avalie a necessidade da máquina ou do Ally Checkout online

- Pesquise qual modelo entre os disponíveis atende melhor sua necessidade

- Após escolher o tipo de máquina, veja qual operadora tem as melhores taxas

- Faça as contas e veja se o faturamento compensa os gastos com o aparelho

- Confira se os prazos oferecidos são compatíveis com sua demanda

- Confirme quais são as bandeiras aceitas e se elas atendem ao que seu cliente precisa

- Verifique ainda se o equipamento é de fácil manuseio no dia a dia

- Contate a empresa escolhida e se informe das exigências para adquirir ou alugar a máquina.

Considerações finais

Neste artigo, apresentamos as principais dicas para o empreendedor que avalia a possibilidade de oferecer vendas no cartão. Como vimos, essa é uma decisão bastante particular e que exige conhecer bem o cliente para que a máquina supra uma necessidade e não seja um gasto em vão.

Se você decidir por apostar nessa forma de recebimento, siga avaliando como ela se comporta na prática. Um gestor cauteloso nunca se descuida do controle financeiro, incluindo as contas a pagar e a receber. Essa é uma etapa imprescindível para quem persegue o sucesso e a longevidade.

Para saber mais sobre o módulo financeiro integrado da Ally e a opção do Ally Checkout, entre em contato com a nossa equipe comercial.